中国新能源汽车市场渗透率,持续高位运行。

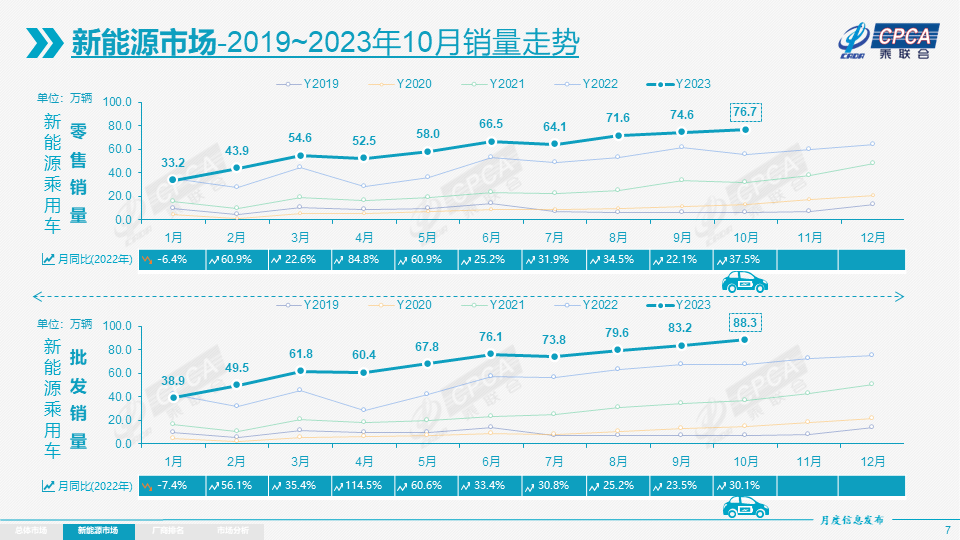

乘联会数据显示,10月新能源乘用车零售销量达到76.7万辆,同比增长38%,环比增长3%,渗透率达到了37.7%,较2022年同期渗透率提升了7.5个百分点。

其中,自主品牌新能源车渗透率为60.2%;豪华车的新能源车渗透率为19.4%;而主流合资品牌新能源车渗透率仅有6.3%。

不同品牌阵营新能源渗透率的不同,彰显了不同品牌在中国市场产品策略的不同,诸如SUV和轿车组合的不同搭配,或许是造成这种局面的根本性原因。

究竟如何,不妨跟着数据一探究竟。

SUV车型在燃油车时代,就相较轿车车型有着更为强势的市场存在感。诸多中国品牌如长城因专注于SUV产品市场,攫取了大波发展的红利。

大规模SUV产品的投放,也激发了用户的消费热情,同时也驱动用户开始关注空间、动力、智能等功能配置。这样的消费趋势也同步流转到了新能源汽车时代。

先看数据。

2023年10月,中国汽车市场SUV车型零售销量同比增长20%,表现较为抢眼。这背后,有燃油车回暖带来的SUV需求的上升,也有新能源产品对不同细分市场的加成。相较之下,同期轿车车型零售销量同比仅增长2%,MPV零售同比增长11%。

其中,不同细分市场呈现出不同的销量趋势。

比如,在A0级SUV市场,主力热销车型正逐步转变成纯电动车型,而且造型设计及功能配置普遍不再是燃油车时代的简配思路,更加实用和时尚。

其中,比亚迪元和广汽埃安Y纯电动车表现很强,置换了传统的燃油车份额。

又譬如在A级SUV市场,比亚迪宋10月销量为6.4万辆,超过了中国品牌单一车型月销量纪录,也占据着细分市场近 20%的市场份额。

原有领军的自主燃油车SUV表现仍不错,反倒是合资品牌SUV压力更大。

而在更为高端的B级和C级SUV市场,理想L7、L8、L9系列的热销,蔚来ES8、比亚迪唐的稳健运行,问界M7的再次出发,都为瓦解豪华品牌在30-60万元价格区间的SUV“市场霸权”,贡献了自己的力量。

每一级市场新能源化结构的变迁,背后都蕴藏着时代、产品、技术变迁的烙印。

新能源SUV市场高歌猛进,是燃油车时代发展特征的延续。

这应该是市场发展惯性的必然结果。无论是用户消费理念,还是产品经理的规划思路,加码SUV车型无缝过渡都是一个并不困难的选择题。

这也保证了中国品牌能够在其中延续过往的优势,并且能够在取得市场领先优势后,继续反哺新能源汽车领域的投资和发展。

进一步看,新能源SUV市场的茂盛发展,也呈现出从高端市场向中低端市场不断辐射的趋势。因为受三电成本的约束,30万元以上的产品才能兼顾经营利润和用户体验,实现可持续发展。

当然,随着产业链技术和成本的下降,更多产品正在入列15-30万元的价格区间,诸如智己LS6、小鹏G6等具备爆款潜质的车型,正在搅动细分市场,乃至具备搅动品牌阵营的力量。

如上文所述,燃油车时代的发展惯性会带入到新能源时代,轿车市场亦不能免俗。

先看细分市场表现。

2023年1-10月,A0级轿车国内零售销量为66.99万台,累计增幅达46%,是轿车市场增长最为迅速的细分市场。

A0级轿车目前由中国纯电动车完全主导,比亚迪海豚、上汽通用五菱缤果表现都十分抢眼,呈现出中国品牌纯电动车明显替代燃油车的特征,竞争格局由合资主导转为中国品牌为主的新趋势。

相较之下,A级轿车市场1-10月国内零售销量为384.04万台,零售却同比下降9%。

尽管比亚迪秦冠军版已经打破了传统的价格体系,但中国品牌除比亚迪秦、埃安S外,销量支点依旧较少,德系品牌仍然十分强势,新能源渗透率仍有很大空间。

在更为主流的B级轿车市场,中国品牌的轿车车型挑战相对较大,除比亚迪汉、海豹销量持续万辆外,其他轿车产品增长都遇到了多多少少的困难。

比如利用传统的“大打小”技能,诸如零跑C01、飞凡F7等上市即折戟。即便是以智能化著称的小鹏P7,以驾控为主要卖点的极氪001,在改款衔接上依旧出了问题,如今依旧没有触底反弹。

而蔚来ET7则是独闯56E所盘踞的豪华C级车市场,现如今处境落寞。

值得一提的是,理想汽车自创立以来,就没有推出亦没有做出进军轿车市场的规划。以理想汽车的产品前瞻能力,可见轿车市场的寒意有多深。

中国新能源轿车市场的式微,与几大因素息息相关。

一是定位不清晰,无论是“大打小”,还是智能化取胜,产品与价格之间的匹配度分离度很大,进而导致产品竞争力下降。

零跑C01初始定价近20万,蔚来ET7与宝马5系加长竞争,都是反向的错位。

二是轿车形态给予总布置的想象力。受动力电池厚度影响,轿车车型坐姿普遍偏高且暂无太好的解决方案,继而也让后排老板座等进阶配置更显鸡肋。

相对局促的内部空间,无法实现类似SUV空间的灵活性,中国品牌相对落后的底盘调校,也让纯电动车性能优势无法发挥到极致。

三是同平台的SUV与轿车价格差,已经被打破,诸多品牌甚至出现了SUV车型价格低于同平台轿车价格的情况。同等价格下,SUV的竞争力自然更强。

当然,轿车车型并非没有突破口,前一阵子,华为与奇瑞合作开发的智界S7已经打破了25万元级别、价格、配置、性能、智能等方面的固有范式,或许只有乱拳才能搅动市场的固有格局。

此外,新造车企业中极氪推出了007,小米第一款新车也定位在5米级的轿跑车市场,极越02同步亮相,阿维塔12的价格也充满惊喜和诚意。

这些产品的落地,也为2024年新能源轿车市场的发展提供了更多变量。

也许,SUV和轿车市场会变成这样一副图景:SUV和轿车发布周期渐次借力,为中国新能源汽车市场的渗透率持续加码。

后续如何,我们持续关注。

有一个发展暗线不容我们忽视。

近两年,中国新能源汽车技术创新已经从突飞猛进,进入到局部创新、微创新的阶段,也开始进入到价格的直面竞争。在此背景下,智能电动汽车形态的重要性就被愈加突显。

因此,在SUV和轿车产品的创新外,MPV似乎正在异军突起。而这究竟是真需求还是伪需求,这又是一个值得思考的问题。

且听我们下回分解。