随着燃油车市场份额逐渐被新能源车所替代,留给BBA等豪华品牌转型电动化的宝贵窗口期也进入“倒计时”。

德国人有些着急了。

比如,在刚刚过去的上海车展,宝马集团首次以全电动化车型阵容参展;奥迪的中央展台上你甚至看不到一台燃油车;奔驰也表示,到2023年底,梅赛德斯-奔驰在中国的新能源产品矩阵将达到17款。

甚至,BBA三家主流豪华车企的全球掌门人集体出席,并带着高管扎堆“打卡”新势力展台。

种种动作,能否为转型电动化多留下一些窗口时间呢?

BBA转型电动化的窗口期,我们可以拆解为,传统燃油车销量是否健康增长,为转型提供足够的资本和余量;新能源车型销量爬升是否够快,为转型赢得更多窗口契机。

乘联会数据显示,2023年4月,豪华车整体市场零售总量为24万辆,相比去年同期增长101%,环比3月下降13%。其中,宝马月销量超53000辆,奥迪、奔驰分别为49000辆、42200辆。

相较之下,2023年4月,自主品牌市场零售总量为79万辆,同比增长63%,环比增长1.5%,主流合资品牌零售总量为61万辆,同比增长35%,环比增长12%。

豪华车整体市场零售总量同比增长强劲,高于自主品牌和合资品牌,而且高于乘用车市场56%的增速,这表明去年受芯片供给短缺的豪车缺货问题正在逐步改善,豪华车市场正逐步走强。

而环比下跌的增速,则意味着豪华车增长遇到了短期瓶颈,受到来自新势力、合资品牌的挤压。

豪车车市场核心车型是仍然是B/C级豪华轿车,宝马3系、奔驰E级、奥迪A6L、奔驰C级月销均过万,且近期的传统豪华轿车在价格促销战中相对稳定保守,进而导致市场有短期波动。

从销量上来看,随着消费升级趋势延续,豪华SUV市场的增长空间较大,竞争相对较稳。国产宝马X3、奥迪Q5、奔驰GLC走势都很强,月销也破万。

再看渗透率。4月,新能源车厂商批发渗透率33.9%,较2022年4月28%的渗透率提升5.9个百分点。

其中,自主品牌新能源车渗透率为49.5%;豪华车中的新能源车渗透率为35.5%;而主流合资品牌新能源车渗透率仅有4.1%。

还有一项数据值得关注。4月,豪华车中的新能源车零售渗透率只有23.8%,相比批发渗透率少了11.7个百分点,这也说明BBA新能源车的库存量更为高企。

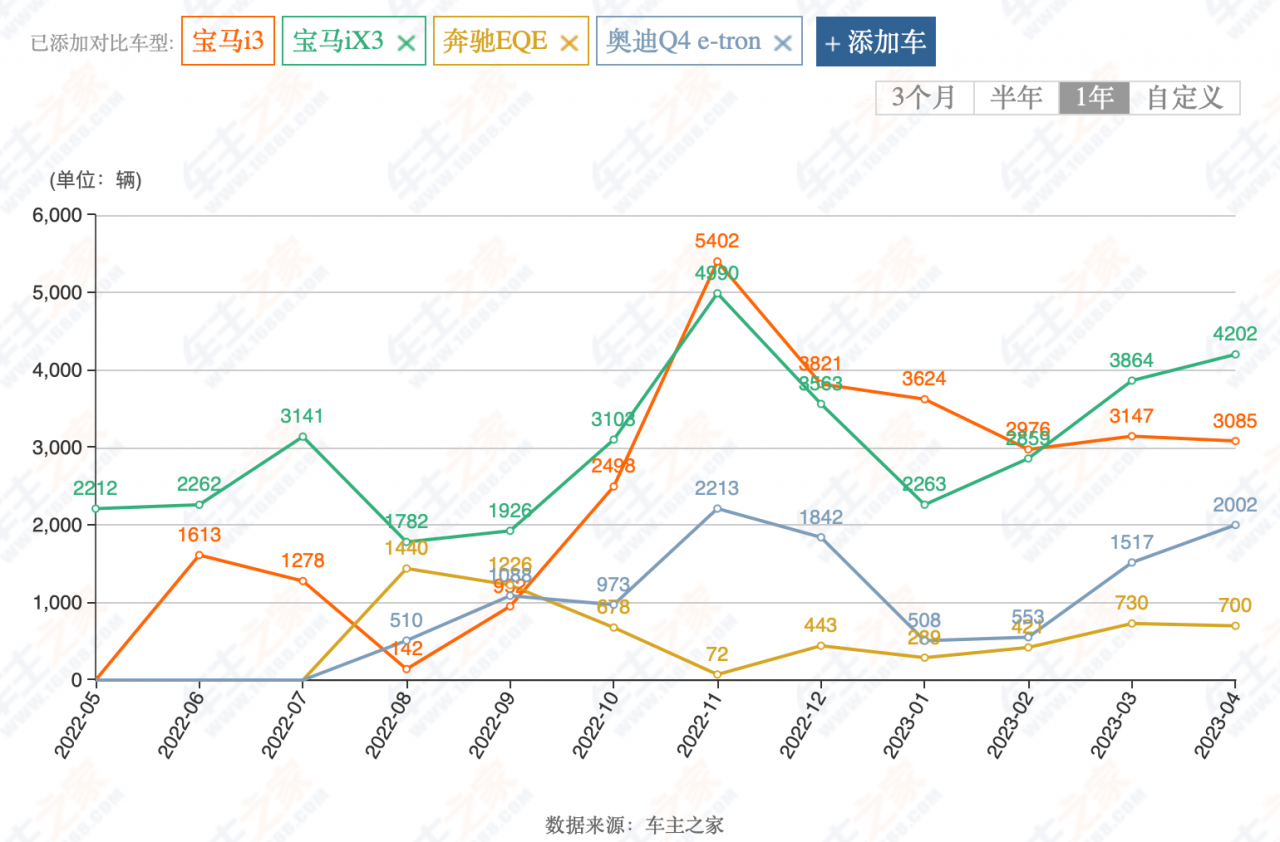

从主力车型的销量走势来看,还能看出另外一重趋势。

数据显示,宝马新能源车型销量在4月到达了7906台,其中iX3、i3销量都非常不错,合计达到了7287辆。这个数据已经超过了蔚来和小鹏:4月,小鹏交付仅7079辆,蔚来甚至只有6685辆。

相较之下,奔驰在新能源车型数量和销量都出现了节奏问题,与主流市场越拉越远。而奥迪则凭借Q4-eton的爆发,表现出很强的求生欲。

简单总结一下。

短期内,BBA的基盘仍然十分稳固,可以为电动化转型提供相对充足的子弹,短期内这一市场仍然不易撼动。

相比合资品牌惨淡的新能源渗透率,2023年,BBA无论是在车型投放速度,还是新能源车销量赶超上,都在迎头赶上。

但从现有的销量格局看,宝马已经领先一个身位,而奥迪、奔驰则还处于市场初始化阶段。

宝马电动车销量,超过小鹏和蔚来,这听起来就像是一个“鬼故事”。

4月的销量数据证明没有什么不可能。

但在平静的水面下,却隐藏着BBA“以价换量”的水下博弈。

以宝马i3为例,终端显示优惠普遍在30%左右,相比指导价直降10w,这意味着官方指导价35.39万元的i3 22款eDrive 35L,用户仅需25w即可拿下,并且还可以享受购置税减免优惠。

这样的优惠力度,甚至在2022年底在车圈掀起了全国跨区抢购宝马i3的热潮。

可谓是,没有卖不出去的产品,只有卖不出去的价格。

此外,奥迪Q4-eton也有20%左右的优惠,奔驰EQS甚至只需65w就可以买到。

反观那些优惠克制的车型,如EQE、Q5-eron等,销量都十分惨淡,价格体系的维护谈不上是成功。

BBA的电动车初入市即价格体系崩塌,终于活成了自己讨厌的样子。

豪华品牌的价格体系崩塌,并非是一蹴而就的。此前,二线豪华因对市场过高的预判,导致官方指导价过高,进而因销量惨淡给出可观的终端优惠来刺激销量。

近些年,随着奥迪品牌的认知度、认可度的下滑,奥迪也再次迈入了“以价换量”的老路。

这也在拉开了其与宝马、奔驰之间的差距,也同步稀释了BBA所营造的豪华形象(毕竟,三家往往是捆绑在一起讲的),让BBA电动车让利形成了一定的舆论基础。

当然,BBA电动车价格体系崩塌的根本性原因在于,这些车型的产品力并没有对新造车企业、比亚迪、特斯拉形成较大优势,甚至与主流市场的需求差距明显。

这些产品只注重电动和汽车两个维度的产品力的完善,在智能化、用户运营、销售服务层面完全与用户脱节。

总结一下,BBA电动车价格体系崩塌有三大原因:

1.传统经销商体系形成了“以价换量”的惯性,导致主机厂价格管控、定价都出现了掣肘。

2.BBA品牌力正在逐步下滑,进而导致价格体系的不稳固,最终或许会形成一个负反馈循环。

3.BBA电动车产品力与用户需求、行业趋势脱节,导致不得不做出让利促销的举措。

BBA在2022年的新能源车销量处于增长态势,奔驰和宝马的新能源车型由于低基数效应还能出现高速增长。

但销量与造车新势力相比可以说相差甚远,并没有攫取到同比大幅增长的国内新能源豪华车市场红利。

当旗下电动车型的产品力与实际体验同时低于市场的公允价值时,即便BBA的招牌再响,也只能砸在地上。