星辰大海,是强者的浪漫,出海是中国汽车行业走向强大的必由之路。

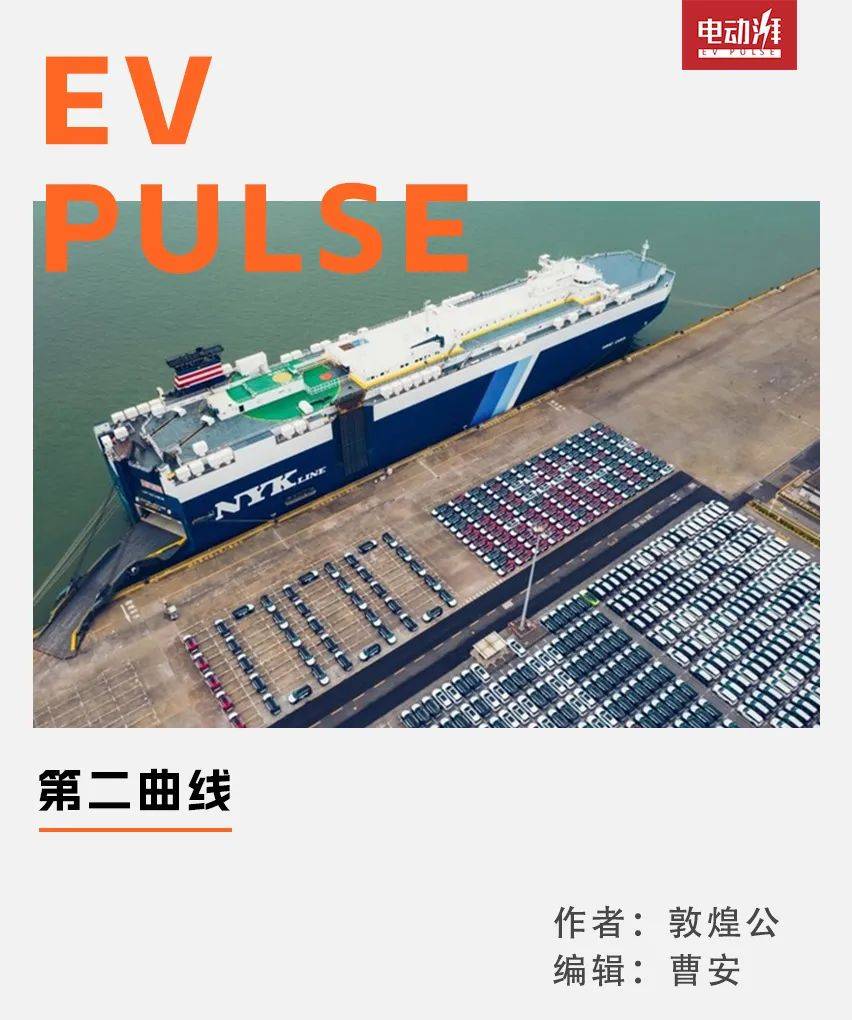

中国车企正在践行「出海」。根据中汽协数据,今年上半年我国汽车出口量为234.1万辆,同比增长76.9%,半年度的出口量首次超过日本,成为世界第一。

独立分析机构Canalys给出的全年预测是,2023年中国汽车出口量将会达到540万辆,稳居全球第一的宝座。

从上海大众奠基起算,中国汽车在全面推行商业化进程近40年后,终于看到了时代的机遇窗口,从「国际汽车本土化」转向「国内汽车全球化」。

全球化浪潮下,中美是最大赢家,我们实现了产业积累,大洋彼岸收割了巨量财富。

但在经历“衬衫换飞机”的艰辛后,谁不想品尝“高铁换牛肉”的甜美呢?汽车,工业皇冠上的明珠,其实是再合适不过的先锋官。

时值汽车行业百年未有之变局,自主品牌也已经在着手输出优秀成熟的电动化产品和出行解决方案。

蔚来已经在欧洲推出5款新车,同时准备将换电出行方案和服务体系也一并带到欧洲,年底前在欧洲建成120座换电站。

小鹏将新款G9的发布地址选在古丝绸之路的重要节点敦煌,就是在昭示国际版P7i和G9进入德国的决心。

根据《晚点 Auto》的报道,理想汽车也在推动出海,但目的地是其认为政治和消费环境更为合适的阿联酋、沙特等中东国家,L9会是首款出海车型。

比亚迪则是利用海外的供应商资源,快速推开已经被国内市场验证过的成熟新能源产品。

其他国内车企也在各显神通:奇瑞闷声发迹,上汽依托名爵的品牌资源,吉利利用全球化的投资视角,长城凭借俄罗斯、墨西哥等多市场的布局,都在海外颇有建树。

领先的智能化表现是自主品牌车型的亮点,大众和奔驰的高管们在体验了蔚来、小鹏等新势力的车型后,也由衷地感叹「它们真的很棒」。

成熟完善的产业链带来的成本优势则是中国车企出海最锋利的矛,在9月份瑞银证券对比亚迪海豹的拆解测算中,对比来自上海超级工厂的特斯拉Model 3,海豹的成本要低15%。

面对大众汽车在欧洲生产的同级别车型,海豹的成本优势则扩大至35%,即使考虑到未来在欧洲本土建厂,比亚迪的成本优势依然可以维持在25%的水平。

供应链的出海也在路上,宁德时代在德国的图灵根工厂已经实现电芯量产,Stellantis已经就磷酸铁锂电池的供应和宁德时代达成合作备忘录。

宁德时代匈牙利的第二工厂,投资接近73.4亿欧元,预计产能100GWh,将成为欧洲最大的电池工厂。

来自中国的新能源产品在慕尼黑车展上「喧宾夺主」后,德国总理舒尔茨也要站出来为德国汽车工业打气,「竞争应该激励我们前进,而不是吓倒我们」。

但出海从来不会一帆风顺。

慕尼黑车展余热未散,欧盟的反倾销大棒就已挥舞在中国车企的头顶上。

「全球市场现在充斥着便宜的中国电动汽车,由于国家的巨额补贴,它们的价格被人为地压低了,这正在扭曲我们的市场」。

几乎在慕尼黑车展闭幕的同时,欧盟委员会主席冯德莱恩通过任期内最后一纸「盟情咨文」,开启了对中国电动汽车的反补贴调查。

欧盟反补贴调查拥有13个月的回溯期,如果是根据今年刚刚通过的《关于外国补贴扭曲欧盟内部市场的条例》,条例实施前五年内有关补贴的行为都可能受到影响。

除了时间维度的宽泛外,反补贴调查涉及到的补贴种类也非常多,包括车价补贴、购置税减免,甚至车牌政策可能也在被调查的范围内。

美国之前的《通胀削减法案》(IRA法案)则是更直接地注明:电动车必须在美组装,且动力电池中对应比例的原材料必须在美国或与美国有自由贸易协定的国家提取或加工,才可获得7500美元的税收抵免。

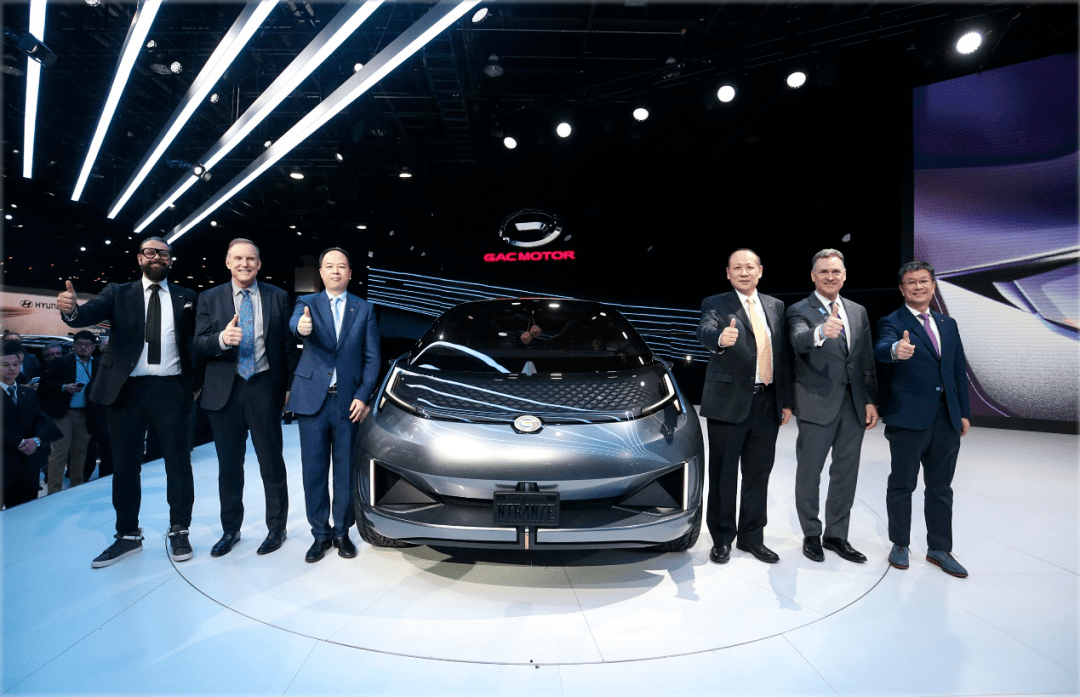

此前投入大量资源,连年参加北美车展、并已经针对美国市场开发出对标丰田卡罗拉的GA4轿车的广汽,也不得不暂时性搁置美国项目。

即使在汽车基础薄弱、和中国车企并无正面竞争的发展中国家,出海也充斥着变数。

长城汽车曾计划收购一座通用汽车在印度的工厂,但受到了印度政府的阻挠,而10个月后,通用与韩国现代达成了具有约束力的收购协议。

扶持本国汽车行业,其实无可厚非。汽车之所以成为工业皇冠上的明珠,就在于其集技术密集、资源密集、人员密集的特点于一身,是每一个大国的支柱型产业。

德国60家乘用车和发动机制造商每年贡献约300亿欧元的销售额,占德国工业总销售额的16.1%,汽车产业整体则贡献了德国近5%的GDP,创造了约83万个就业岗位。

当汽车处在燃油车与电动车的转换之际,传统汽车强国,或是希望成为汽车强国的新兴经济体,决定采取一系列保护措施,并不意外。

回看中国的汽车商业化进程,我们在对外开放的过程中也有过合资占比限制,或是供应链比例要求等策略。

出海的关注重点,其实还应该放在解题思路上。

汽车是一个庞大复杂的工业部门,中国汽车「走出去」也不应局限在成本优势上,而是展现综合性的实力。

全球化视野和适应当地的管理体系是重中之重,以应对环境、文化、思维、人才等不确定性因素和挑战。

例如,我们成熟的智能电动化产品,就一定匹配欧美的用车环境吗?动辄车宽接近两米的新能源产品,可以适应欧洲狭窄的街道吗?会不会出现类似于“欧洲精品小车在中国市场水土不服”的情况?

基于中国交通情况优化的智能驾驶系统,是否可以快速适应欧洲和北美的道路特性,博得当地用户的青睐呢?智能驾驶采集的数据是否涉及到个人隐私和国家安全,都是需要考量的棘手问题。

即使是工厂建设这类基建项目,也会受当地法规和社会环境影响。宁德时代在匈牙利的第二工厂,就颇受当地环保组织的烦扰,《欧盟水框架指令》和《欧盟栖息地指令》成为无往不利的“组合拳”。

对于拥有出海雄心的中国企业们,本土化的研发中心、数据中心、决策和法务部门,以及与当地车企的深度合作,必不可少。

零跑与Stellantis是合作的一种解题探索。Stellantis集团出资15亿欧元,购入零跑20%股份,获得零跑两个董事会席位,以及在双方合资的零跑国际中占股51%(零跑汽车持股49%)。

建立合作关系后,零跑不需要在国外建立新工厂,产品会直接从中国出口,或是利用Stellantis的产能资源以CKD、SDK的模式在国外制造,随后进入到Stellantis的销售网络。

这和当年大众、PSA(Stellantis同盟成员之一)进入中国市场的故事何其相似,但不同的是,这一次,我们的手中也握着技术。

同时,牵手Stellantis,零跑其实也相当于在欧盟反补贴调查中,拥有了一块“挡箭牌”。此前欧盟对中国电动车进行反倾销调查,背后主要的推动者,正是Stellantis集团所在的法国。

欧美汽车产业其实也在期待与中国汽车的深度合作,中国汽车行业正可反过来利用和学习欧美车企在打磨车辆机械素质层面的深厚功底。

例如麦格纳,作为老牌代工厂,甚至会超脱出制造环节,深度参与到宝马Z4的前期研发和设计环节。

而麦格纳欧洲总裁Uwe Geissinger此前就表示,目前正在与中国汽车制造商就欧洲生产进行磋商。麦格纳位于奥地利格拉茨的麦格纳斯太尔制造工厂拥有大量的闲置产能,可为中国车企提供代工服务。

福特也在翘首期盼宁德时代,期望通过技术转让的方式,避开《通胀削减法案》,获得宁德时代的磷酸铁锂电池,来提高车型的价格竞争力。

而避开《通胀削减法案》,绕行墨西哥也会是选择之一。墨西哥与美国和加拿大同属北美自由贸易区,并且作为全球第六大汽车生产国,拥有较为完善的传统汽车整车及零部件工业基础。

已有消息称,乘着特斯拉的东风,宁波拓普集团和禾赛科技就有意在墨西哥新莱昂州投资近10亿美元建厂,主打的就是身法灵活。

中国已经是世界第一大汽车市场和世界第一大新能源市场,影响着当下的汽车世界格局,也是未来汽车发展的风向标。

但时至今日,中国仍没有一家具备整车出口、海外布局和跨国经营的全方位能力的全球化车企,而这恰恰是汽车强国的重要验证。

对于每一个志存高远的中国车企,出海是必经之路,但在全球化格局剧变的当下,前瞻性、战略定位、灵活性的手段同样必不可少。